Finance, 24.05.2011

Dohodki, ki jih fizična oseba poslovodja doseže na podlagi pogodbe o poslovodenju, se obdavčijo kot dohodki iz delovnega razmerja. Tako izhaja iz pojasnila Dursa (št. 4210-5839/2011), objavljenega 15. aprila. Naj opozorimo, da bomo obravnavali zgolj obdavčitev civilne pogodbe o poslovodenju za opravljanjeposlovodne funkcije v družbah. Po zakonu o delovnih razmerjih (ZDR) namreč lahko poslovodna oseba sklene tudi pogodbo o zaposlitvi, če so izpolnjeni pogoji za obstoj delovnega razmerja

Dohodki, ki jih fizična oseba poslovodja doseže na podlagi pogodbe o poslovodenju, se obdavčijo kot dohodki iz delovnega razmerja. Tako izhaja iz pojasnila Dursa (št. 4210-5839/2011), objavljenega 15. aprila. Naj opozorimo, da bomo obravnavali zgolj obdavčitev civilne pogodbe o poslovodenju za opravljanjeposlovodne funkcije v družbah. Po zakonu o delovnih razmerjih (ZDR) namreč lahko poslovodna oseba sklene tudi pogodbo o zaposlitvi, če so izpolnjeni pogoji za obstoj delovnega razmerja

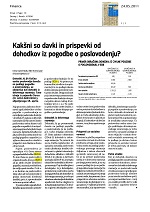

Izplačila dohodkov,ki jih poslovodna oseba doseže na podlagi pogodbe o zaposlitvi, in njihove obremenitve z davki in prispevkivtem članku ne bomo obravnavali. Pojem poslovodstva je opredeljen v 10. členu zakona ogospodarskih družba (ZGD-1). Po tem členu so poslovodstvo organi ali osebe, ki so po ZGD-1 ali po aktih družbe (družbeni pogodbi, statutu) pooblaščeni, da vodijo posle družbe. Pri d. o. o. se denimo za poslovodstvo šteje eden ali več poslovodij (v praksi imenovani direktorji družbe), pri d. d. uprava družbe oziroma upravni odbor. Vposlovodnihorganih družbe lahko posamezniki »pridobijo poslovodno funkcijo« že na podlagi ZGD-1. Na primer pri komanditni družbi so komplementarji že na podlagi zakona dolžni oziroma upravičeni voditi posle družbe. Druga možnost pa je imenovanje posameznika naposlovodno funkcijo s korporacijskim aktom (sklep družbenikov pri d. o. o.). Te osebe so poslovodne osebe družbe, s katerimi se lahko sklepajo pogodbe o poslovodenju. Dohodek iz delovnega razmerja Dohodek, ki ga posameznik doseže na podlagi pogodbe o poslovodenju, je na podlagi 1. točke drugega odstavka 37. člena zakona o dohodnini (ZDoh-2) dohodek iz delovnega razmerja. To pomeni, da mora družba izplačevalec ob izplačilu dohodka poslovodni osebi (direktorju družbe) obračunati in plačati akontacijo dohodnine skladno z določili ZDoh-2 in zakona o davčnem postopku (ZDavP-2), ki urejata obdavčitevdohodka iz delovnega razmerja. Če je družba glavni delodajalec, to je delodajalec, pri katerem poslovodna oseba dosegapretežni del dohodkov iz delovnega razmerja, je treba pri obračunuakontacijedohodnine upoštevati davčne olajšave in dohodninsko lestvico. Ce družba ni glavni delodajalec poslovodne osebe (torej poslovodna oseba pretežni del dohodkov iz delovnega razmerjadoseže drugje), je treba akontacijo dohodnine obračunati in plačati po stopnji 25 odstotkov od davčne osnove, torej brez upoštevanja olajšav. Prispevki za socialno varnost Obračun in plačilo prispevkov za socialno varnost sta odvisna predvsem od tega, ali je poslovodna oseba na podlagi poslovodnega pravnega razmerja vključena v sistem obveznih socialnih zavarovanj ali ne. Če je na primer poslovodna oseba že v delovnem razmerju pri drugi pravni osebi, je na tej pravni podlagi (to je na podlagi tega delovnega razmerja) že vključena v sistem obveznih socialnih zavarovanj pri tej drugi pravni osebi, kar pomeni, da se prispevki za obvezna socialna zavarovanja že plačujejo iz tega naslova. V takšnih primerih mora družba, M je izplačevalec dohodka, doseženega na podlagi pogodbe o poslovodenju, na bruto dohodek obračunati in plačati zgolj šestodstotni pavšalni prispevek za pokojninsko in invalidsko zavarovanje. Če poslovodna oseba nima drugje »pokritega« obveznega socialnega zavarovanja, je treba preveriti, na kakšni podlagi se mora vključiti v sistem obveznih socialnih zavarovanj; od te podlage je odvisno, katere prispevke za socialno varnost je treba plačevati, od kakšne osnove in kako. Potni stroški Ker je dohodek, dosežen na podlagi pogodbe o poslovodenju za namene dohodnine, obravnavan kot dohodek iz delovnega razmerja, so poslovodni osebi stroški, povezani z opravljanjem poslovodne funkcije (denimo potni stroški za službene poti), povrnjeni neobdavčeno - torej po enakih pravilih, kot to velja za »redno« zaposlene delavce v družbi. • PRIMER OBRAČUNA DOHODKA IZ CIVILNE POGODBE 0 POSLOVODENJU, V EUR IZPLAČEVALEC JE IZPLAČEVALEC NI GLAVNI DELODAJALEC GLAVNI DELODAJALEC PO ZDOH-2 PO ZDOH-2 Šestodstotni prispevek za PIZ 120 . 120 Bruto dohodek 2.000 2.000 Splošna davčna olajšava 261,96 Akontacija dohodnine 464,47 500 Neto dohodek 1.535,53 1.500 Skupni strošek izplačevalca 2.120 2.120 0p.: primer velja, ko je poslovodna oseba že obvezno zavarovana na podlagi drugega pravnega razmerja (delovnega razmerja pri drugi družbi); 2doh-2 - zakon o dohodnini

Medij: Finance

Avtorji: Kamenšček Irena

Teme: ZGD-1 zakon o gospodarskih družbah

Rubrika / Oddaja: Ostalo

Datum: 24. 05. 2011

Stran: 14