Finance.si, 10.02.2012

Kako bo umik najboljše ponudbe za prevzem Mercatorja [MELR 127,00 -2,31%] vplival na trgovsko družbo, njene lastnike, porabnike in nesojenega kupca? Bomo po koncu osmega kroga prodaje Mercatorja v očeh tujih vlagateljev sploh še resna država za vlaganja? Če ne, kaj bo z bančnim sistemom in slovenskim kapitalskim trgom?

Hrvaški koncern Agrokor je zaradi dodatnih zahtev konzorcija prodajalcev v zadnjih dneh in namigov iz politike, da s prodajo Mercatorja ne bo nič, svojo nezavezujočo ponudbo z lanskega razpisa umaknil v torek zvečer.

1. Kako dolgo bo Mercator še lahko samostojen?Spomnimo, na razpis za prodajo 52,1 odstotka Mercatorja, ki bi mu moral slediti prevzem, so sredi oktobra lani prispele samo štiri ponudbe, čeprav je svetovalec pri prodaji, investicijska banka ING , vabilo poslal 42 možnim kupcem, 21 trgovcem in 21 skladom zasebnega kapitala. Ponudbe so oddali Agrokor, edini trgovec, in trije skladi, Warburg Pincus , Mid Europa in CVC Capital Partners . Agrokor je za delnico ponudil 221 evrov, Mid Europa in CVC po 150 evrov, Warburg Pincus pa od 120 do 150 evrov. Če bi Agrokorju, ki ga je konzorcij prodajalcev 7. novembra lani izbral kot najboljšega ponudnika in z njim začel ekskluzivna pogajanja, uspelo prevzeti Mercator, bi na slovenski trg prišlo 832 milijonov evrov svežega kapitala. V Agrokorju so zatrjevali, da denar imajo, prispevala naj bi ga tudiEBRD , kar je bil eden od pogojev slovenske strani. Za Mercator so bili v Agrokorju pripravljeni prodati tudi tovarno zmrznjene hrane in sladoledov Ledo , kupca naj bi že imeli, gre za prehrambni koncern Unilever . Kaj zdaj?

Mercator bi lahko zaradi neprodaje večinskega deleža Agrokorju nekoliko spremenil načrte. Skoraj gotovo bodo prodajalci kmalu morali začeti nove aktivnosti za prodajo deleža. Če se bodo sporazumeli z upravo in kot pogoj postavili, da delnice ne bodo prodane neželenemu tekmecu, bo Mercator skoraj gotovo vodil bolj aktivno vlogo, kar pa tudi pomeni lepšanje bilanc v dovoljenih okvirjih. Uprava Mercatorja je v zadnjem obdobju Agrokorju nastavila kar nekaj zelo »strupenih tabletk«, ki bi ob morebitnem prevzemu hrvaškemu tekmecu močno zagrenile prevzem. Med najbolj strupenimi je bilo podaljšanje plačilnih rokov dobaviteljem. S tem je Agrokorju, ki ima občutno daljše plačilne roke, preprečila, da bi prevzem financiral z denarnim tokom Mercatorja na plečih njegovih dobaviteljev. Poleg tega pa je Mercator močno oklestil letošnje načrte. Če bo nov krog prodaje delnic Mercatorja dobro načrtovan, ne smemo biti presenečeni, če bodo tudi medletni poslovni rezultati nad načrti. Vprašanje pa je, s kakšnim kupcem bi bila uprava Mercatorja, katere svetovalka Cvetka Selšek je tudi aktivno iskala kupce, pa jih ni našla, zadovoljna.

Komentar Andraža Grahka, KD Skladi : Uprava se bo morala zamisliti in se res osredotočiti na poslovanje. Vzrok za to, da so bili tarča Agrokorja, je namreč tudi povprečno vodenje družbe. Mercator je že dosegel zgornjo mejo vzdržne zadolženosti, zato se bodo morali še bolj osredotočiti na razdolževanje. To pa bo z monetizacijo nepremičnin, kot si jo predstavlja uprava, zelo težko.

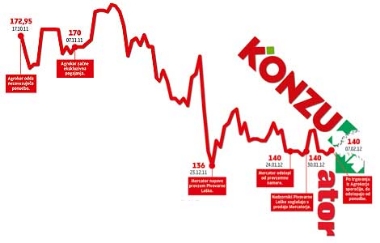

2. Kako bo umik ponudbe vplival na ceno delnice

Tudi cena delnic bo tako še vedno pod vplivom špekulacij o novi prodaji, vendar pa bodo morebitni novi kupci občutno manj zagrizeni kot Agrokor. Mercator sam si (neuradno) med svojimi delničarji najbolj želi investicijske sklade, ki družbe ne bi omejevali pri njenih načrtih. Vendar pa tudi strateški lastnik, ki še ni navzoč v regiji, ni izključen. Pričakovati pa je, da bi morebitni novi kupci, če bi se po novi odpovedi sploh pojavili, za delnico ponudili precej manj.

Komentar Andraža Grahka, KD Skladi: Kratkoročno pričakujem rahel negativni vpliv na delnico Mercatorja, saj vsaj 80 odstotkov vlagateljev že zdaj ni verjelo v prodajo in je ta že vračunana v ceno delnice. Ta bo bolj odvisna od poslovanja Mercatorja.

Komentar Andraža Grahka, KD Skladi: Kratkoročno pričakujem rahel negativni vpliv na delnico Mercatorja, saj vsaj 80 odstotkov vlagateljev že zdaj ni verjelo v prodajo in je ta že vračunana v ceno delnice. Ta bo bolj odvisna od poslovanja Mercatorja.

3.Pivovarna Laško pred dokončnim zlomom?

Propad prodaje Mercatorja največ težav povzroča Pivovarni Laško [PILR 9,30 0,00%]. Agrokor je lani končno spustil izdelke Pivovarne Laško na svoje police in se s tem poskušal prikupiti Laščanom. Povračilni ukrep bo skoraj gotovo zmanjšanje prostora na policah ali celo popolna odstranitev. To pa seveda povsem podre letošnje poslovne načrte Laškega, ki predvideva več kot petodstotno realno rast prihodkov od prodaje in 50 odstotkov večji dobiček iz poslovanja.

Finančne težave Laščanov se s tem samo še stopnjujejo. Skupina ima po prodajiFructala okoli 340 milijonov evrov posojil, večino kratkoročnih. Z zdajšnjim poslovanjem in ob upoštevanju, da bo imela letos zaradi Agrokorja znova nekoliko več težav na tujih trgih, družba posojil ne more zmanjšati. Zdaj je edina poteza, ki jo izvaja v okviru sanacije, poziv bankam po reprogramu dolgov in pospešitev prodaje Večera. Edina realna rešitev je prodaja celotne pijačarske skupine finančno močnemu lastniku (drugemu pivovarju). Glavno vlogo bo imela NLB, ki je več kot četrtinska lastnica Pivovarne Laško in največja upnica. Pivovarna Laško je za NLB kot Grčija za evrsko območje. Največji adut Laščanov pri pogajanjih z NLB je škoda, ki bi jo zlom Laščanov povzročil največji slovenski banki.

Komentar Andraža Grahka, KD Skladi: Ne bi me presenetilo, če bi pritisnili na banke, da konvertirajo svoje dolgove v lastniške deleže in nato prodajajo pivovarsko skupino, sicer pa pričakujem reprogram posojil. Zdajšnja zadolženost Laškega ne omogoča izvajanja kakršnekoli poslovne strategije, morda bi v normalnem gospodarstvu družba že bila v stečaju. Laško potrebuje tudi še ambicioznejše načrte rezanja stroškov.

4.NLB in potreba po svežem kapitalu

Primarna naloga NLB (ko bo dobila novo kredibilno upravo) je še vedno dokapitalizacija, ki bi morala znašati vsaj pol milijarde evrov. Dokler banka ne popravi kapitalske ustreznosti in sanira posojilnega portfelja, od prodaje finančnih naložb nima velikih koristi, saj lahko prejete kupnine uporabi le za zelo varne naložbe, kot so državni vrednostni papirji ali vračilo dela posojil. NLB ima letos več kot milijardo evrov obveznosti refinanciranja, kjer pa lahko računa na posojila ali depozite ECB . Kljub temu je prodaja večine finančnih naložb nujna, saj se ji bodo poleg delnic verjetno začele kopičiti tudi zasežene nepremičnine. V Slovenijo ne bo prišlo 832 milijonov evrov svežega kapitala, večina bi ostala v bančnem sistemu.

Komentar Andraža Grahka, KD Skladi: Še več se bo govorilo o težavah v bančnem sistemu. Nova strategija NLB bo zagotovo morala vsebovati prodajo naložb. Lahko pa se zgodi, da bodo slovenske banke, ob še nekaj evropskih, med »črnimi ovcami«.

Ivan Crnjac, član uprave Agrokorja: "Mercator nas zanima le še, če nas povabijo, a cena bo nižja."

Ivan Crnjac, član uprave Agrokorja: "Mercator nas zanima le še, če nas povabijo, a cena bo nižja."

5. Dobavitelji, ničesar nimate zagotovljenega

Poleg uprave Mercatorja so zaradi propada prodaje na kratek rok najbolj srečni večji slovenski Mercatorjevi dobavitelji. Nekateri med njimi v Mercatorju prodajo več kot polovico svoje proizvodnje in tudi do tri četrtine vsega izvoza. Zanje bo zelo pomembno tudi prihodnje leto, ko bo Hrvaška vstopila v EU . Naša južna soseda ima še vedno zelo visoke carine na nekatere predvsem prehrambne izdelke, ki pa bodo z vstopom v EU upadle. V hrvaških trgovinah se bodo na primer v drugi polovici leta 2013 slovenski sadni sokovi zaradi upada carin lahko pocenili tudi do 40 odstotkov, nekateri mesni izdelki pa do 35 odstotkov. Mercator bo s tem še utrdil tržno moč glavnega distributerja slovenskih prehrambnih izdelkov na tujih trgih.

Komentar Andraža Grahka, KD Skladi: Naj se kar pripravijo na spremembe, ki se pripravljajo v Mercatorju zaradi večje konkurence na domačem trgu (diskonti) in v tujini (denimo v Srbiji, kjer je tekmeca Delto Maxi kupil belgijski trgovski velikanDelhaize ). Med spremembami bo sestava ponudbe z višanjem lastne trgovske znamke. Dobavitelji nimajo ničesar zagotovljenega, še najmanj prostor na policah.

6.Kako in komu bomo prodajali naložbe?

Slovenski kapitalski trg je politika povsem »zaklenila« za tuje vlagatelje, ki pa so v tem trenutku edini zmožni kupovati ali dokapitalizirati slovenske družbe. Bomo v očeh tujih vlagateljev po novem koncu prodaje Mercatorja še bolj neprivlačni in nezanesljivi? Katere družbe bodo banke in obubožani lastniki sploh še lahko prodali? Bomo morali prodajati na hitro in po zelo nizkih cenah?

Komentar Andraža Grahka, KD Skladi: V Sloveniji smo vso škodo naredili že v prejšnjih letih, ob odpovedi številnih prodaj. Težko bi zaradi Mercatorja naredili še večje kretene iz sebe. Zdaj velja »kupčev trg«, prodajalci so šibkejši. Prodajale se bodo le res dobre družbe, vsekakor pa bi koristilo, da bi prodali vsaj eno večjo, da povrnemo zaupanje.

7.Kaj bodo zdaj v Agrokorju?

Največji poraženec konca prodaje Mercatorja je seveda Agrokor, ki ga utegne čakati nekaj zelo trpkih poslovnih let, kjer zaradi finančne sanacije ni izključena prodaja dela premoženja. Hrvaška je v še večji krizi kot Slovenija, dvigi DDV pa še dodatno klestijo marže trgovcev. Zaradi Agrokorjeve vertikalne povezanosti pa težje od preostalih trgovcev prevali zmanjšanje marž na dobavitelje. Hitro raste tudi delež diskontnih trgovin, ki klestijo tržno moč največjega hrvaškega trgovca. Največji poslovni udarec za Agrokor bo hrvaški vstop v EU. Koncern Agrokor ima v svojem portfelju poleg trgovine predvsem prehrambno industrijo, ki jo za zdaj močno varujejo hrvaške carine. Čeprav je koncern v minulih letih močno posodobil proizvodnjo, je bil prodor na tuje trge večinoma neuspešen. Ker Agrokorju ni uspelo s prevzemom Mercatorja, s katerim bi na domačem trgu še nekaj let imel dominantni tržni položaj, bo močno prizadeta tudi trgovska dejavnost. Še večji zalogaj pa bo finančna sanacija podjetja. Skupni dolg koncerna je konec septembra lani znašal 1,5 milijarde evrov, kar je 38 odstotkov vseh virov premoženja. Lastnega kapitala je imel zgolj 14 odstotkov, okoli 48 odstotkov pa so poslovne obveznosti do najemodajalcev in dobaviteljev. Letos mora refinancirati okoli 450 milijonov evrov posojil. Zaradi prevelike zadolženosti mu lahko težave poveča EBRD, ki lahko zahteva odkup svojega osemodstotnega deleža v koncernu. Povrhu vsega ima Agrokor v zadnjih letih negativen denarni tok, se pravi, da se vsako leto še nekoliko bolj zadolži. V Agrokorju sicer pravijo, da se je poslovanje koncerna lani v primerjavi z letom prej izboljšalo. Todorić je iz svojega imperija do zdaj prodajal obrobna in nepomembna podjetja, kaj bo zdaj z načrtovano prodajo Leda, pa še ni znano. V koncernu bodo zdaj pripravili novo strategijo, poročali pa smo že, da bodo trgovske prevzemne tarče iskali tudi v Turčiji in Rusiji.

Odziv iz Pivovarne Laško

Osnovni posel ni problematičen

Nadzorniki pivovarske skupine bodo o koncu prodaje Mercatorja, v katerem ima skupina 23,34-odstotni delež, in posledicah govorili prihodnji teden. Prvi nadzornik Laškega Vladimir Malenkovič je bil zaradi torkove poteze Agrokorja presenečen, kot pravi, je pričakoval, da bo postopek trajal vsaj do konca meseca. Najpomembnejši za Laško je zdaj reprogram posojil, ključni datum pa je 31. marec. Takrat skupini Laško zapade nekaj manj kot 200 milijonov evrov posojil. Pa je reprogram gotov? »Želim verjeti, da je zelo verjeten, ker ima pivovarna zdravo osnovno dejavnost. Nesprejemljivo bi bilo, da bi razmišljali o drugih scenarijih,« pravi Malenkovič.

Josip Jagić, urednik Bussines.hr : »Zdi se, da je prevzem Mercatorja za Ivico Todorića postala precej osebna zadeva, naši viri v podjetju pravijo, da bi lahko znova poskusil. Če ima finančne vire, bo morda poskusil s sovražnim prevzemom, ne glede na to, kaj si mislijo politiki ali kdo drug.«

Josip Jagić, urednik Bussines.hr : »Zdi se, da je prevzem Mercatorja za Ivico Todorića postala precej osebna zadeva, naši viri v podjetju pravijo, da bi lahko znova poskusil. Če ima finančne vire, bo morda poskusil s sovražnim prevzemom, ne glede na to, kaj si mislijo politiki ali kdo drug.«

Oleg Galbur, Raiffeisen Centrobank : »Neuspeli prevzem Mercatorja ne bi smel vplivati na preostale morebitne tuje vlagatelje in zmanjšati privlačnosti Slovenije za tuje naložbe. Bi pa specifični razlogi za neuspeli prevzem Mercatorja lahko odvrnili kakšnega morebitnega kupca podobnih lastniških deležev slovenskih družb. Zahodnoevropske trgovske družbe ne bodo pokazale zanimanja za trgovca s tako raznovrstnimi trgovinami. Prodaja tako hrano kot pohištvo, elektronske naprave in belo tehniko. Zahodne kupce odvrača majhen in nizko dobičkonosen trg, na katerem je Mercator prisoten. Morebitnega kupca iz zahodne Evrope bi prav tako odvrnile nepremičnine, ki jih ima Mercator v lasti. Ob vsem tem menim, da bi se moral Mercator, če želi v svojo lastniško sestavo privabiti zahodnoevropske vlagatelje, temeljito prestrukturirati.«

Oleg Galbur, Raiffeisen Centrobank : »Neuspeli prevzem Mercatorja ne bi smel vplivati na preostale morebitne tuje vlagatelje in zmanjšati privlačnosti Slovenije za tuje naložbe. Bi pa specifični razlogi za neuspeli prevzem Mercatorja lahko odvrnili kakšnega morebitnega kupca podobnih lastniških deležev slovenskih družb. Zahodnoevropske trgovske družbe ne bodo pokazale zanimanja za trgovca s tako raznovrstnimi trgovinami. Prodaja tako hrano kot pohištvo, elektronske naprave in belo tehniko. Zahodne kupce odvrača majhen in nizko dobičkonosen trg, na katerem je Mercator prisoten. Morebitnega kupca iz zahodne Evrope bi prav tako odvrnile nepremičnine, ki jih ima Mercator v lasti. Ob vsem tem menim, da bi se moral Mercator, če želi v svojo lastniško sestavo privabiti zahodnoevropske vlagatelje, temeljito prestrukturirati.«

Odziv iz Agrokorja

Zaradi vseh ovir je bilo za nas, pa tudi za Mercator, preveč tvegano, da bi postopek nadaljevali, so ob umiku ponudbe za Mercator zapisali v Agrokorju. Član uprave Ivan Crnjac pa pravi, da bi se za Mercator še enkrat potegovali le, če jih povabijo in ob tem zagotovijo, da (političnih) ovir ne bi bilo več. Pa so res imeli denar za prevzem? »Vsem, ki mislijo, da ga nismo imeli, sporočam: podpisali bi pogodbo z nami, pa bi videli. Denar smo imeli zagotovljen.« Če bi Mercator kupovali še petič, pa je več kot verjetno, da bi bila ponujena cena za delnico Mercatorja precej nižja od zdajšnje. V včerajšnji izjavi za javnost je Agrokor napovedal, da bodo vire usmerili v BiH in Srbijo.